(本文由公众号越声情报(ystz927))整理,仅供参考,不构成操作建议。如自行操作,注意仓位控制和风险自负。)

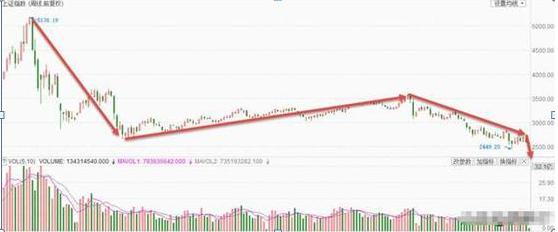

如果这波是第六次牛市的话,那么现在大盘是怎么阶段?

回答这个问题前,首先先看一下历史上从96年以来的发生的五次牛市情况。

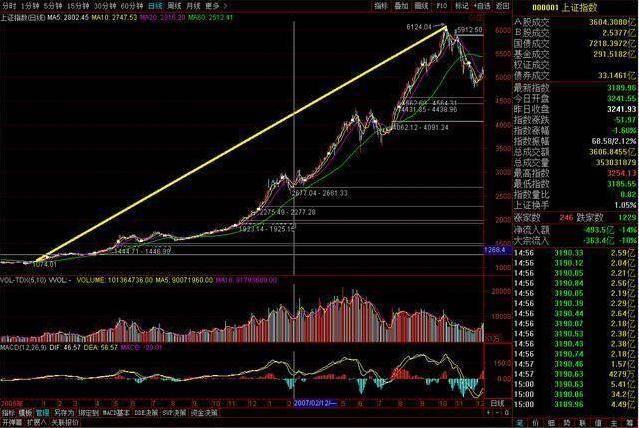

一、96年牛市从512点涨到1510点,涨了300天,涨幅195%;

二、99年牛市从1047点涨到2245点,涨了500天,涨幅114%;

三、05年牛市从998点涨到6124点,涨了580天,涨幅513%;

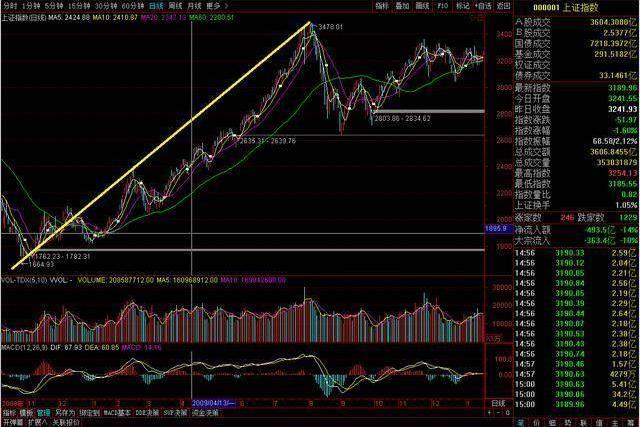

四、08年牛市从1664点涨到3478点,涨了190天,涨幅109%;

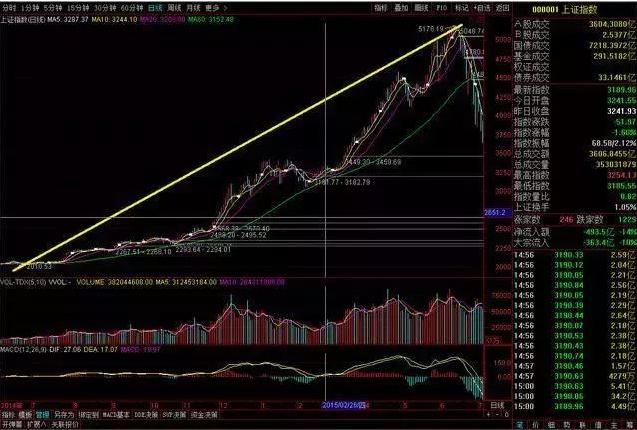

五、14年牛市从2050点涨到5178点,涨了250天,涨幅153%;

我们看到,96年至今,二十三年以来共计发生了五次牛市,牛市时间分别如上,其它时间段都不是牛市,涨幅低于一倍不是牛市。凡是牛市,大盘最小涨幅一倍以上,最短时间190天;最大的牛市(超级牛市),其涨幅513%,涨580天。

我们根据以上五次大小牛市数据,可以逻辑推理如下:

1、如果这波是第六次牛市,是小牛市的话,那么现在是什么阶段?

如果这波从2440点起来是小牛市,那么最少要涨190天,现在才涨了60天,后面还有130天的上涨时间;如果这波是小牛市,那么现在从2440点涨到3254点,只涨了33%,后面最少要涨到2440点的一倍,要涨到4880点。

2、如果这波是第六次牛市,是大牛市(超级牛市),那么现在是什么阶段?

如果这波从2440点起来是大牛市(超级牛市),那么上涨天数要超过前五次牛市上涨的平均天数360天,现在才涨了60天,后面最少还有300天的上涨时间;如果这波是大牛市(超级牛市),那么现在只涨了33%,后面最少要涨幅要高于前五次牛市的平均涨幅217%,现在只涨了33%,后面还有184%(217%-33%)的涨幅,最小要涨到5987点。

在过去的十年,每一次股市上涨以后如果不及时抽身而退,最终都会赔回去。所以股市给大家印象不太好。

买房则是另外一个故事,过去十年只要买房,都是人生赢家的标志。2007年,如果一个人选择买房子,另一个人选择买股票,那么人生就分叉了,而且再也没有合拢过。

所以在经过10年的市场教育之后,大家有了买房信仰,而对股市充满了问号。

现在是不是又面临一个人生分叉路?

最近一篇文章刷屏了,文章的名字叫做《大江大河40年:改变命运的七次机遇》,里面描述了中国过去40年普通人改变人生命运的七个机会。

● 第一次是1978年的高考;

● 第二次是1980年乡镇企业;

● 第三次是价格双轨制的套利,就是倒买倒卖;

● 第四次是1992年的官员下海,就是潘石屹那一代;

● 第五次叫做资源狂潮,就是WTO的红利,煤老板和钢老板发财;

● 第六次是地产泡沫,2005年以后房价暴涨;

● 第七次是网络福利,也就是腾讯和阿里的故事。

这七个机会每一个都非常给力,抓住任何一个都足以改变人生。但是非常遗憾的是,所有这些机会已经全都过去了,没法重复了。但是我们看到是在这七个机会里面,没有半个字提到中国的资本市场。

所以我们大胆的预测:中国资本市场是普通人改变命运的第八个机会。大家一听就觉得这个很过瘾,但是我们做投资研究,千万不能随便吹牛。

牛市,往往并不是从一个令人惊讶的好数字开始,却往往是从众人毫无知觉的沉默中积蓄。如果你想买在右侧,充分看清楚再动手,OK,可以,我没意见;然而,我确实从喜欢从最左侧开始,要充分吃干净这一段最甜美的甘蔗,哪怕中途歇一歇力。

这轮牛市,从2400+开始,止步于3300-之前,目前在2900+附近。应该说,还OK,不算差。

你看——

长期持股者、分散持股者、指数持股者都赚了钱;

主题交易者、内幕交易者、顺势交易者,也多有收获;

后知后觉者、价值投资者、公告信息交易者,却往往吃了亏。

目前,总结一句话,市场依然还在牛市的趋势里,只不过波折更大了一些,不确定性更高了一些,前途更不清楚了一些。

最后几批朋友,不要气馁,要等待。牛市才几个月,历史上从来没有这么短的牛市,除非历史改写。

目前的逻辑,确实和今年年初的逻辑,有点不一样。

同样是牛市逻辑,现在的外部不确定性剧烈提高,因此,股市需要下沉、换手、思考、夯实根据地。

这没什么,很正常。既然这个意外是难以预料的,那么不要自责于自己的高仓位,踏踏实实的等待波折过去,就可以。让市场的换手时间更加充分一些,不是坏事。

当然,如果你觉得心里非常不踏实,要退出观望,也OK,本来嘛,成功的队伍本来就是少数,如果人人都能坦然面对当前的压力,那就无所谓成功了。

牛市最需要信心和勇气的。数千万投资人枯坐在黑暗的黎明前,等待曙光。

下一步,还有没有可能赚钱?

我看有——

对冲性的货币政策、财政政策、产业政策相信正在制定中;

对资本市场更加优惠的交易政策、税收政策,也是可以期待的支撑;

强劲的内需市场、全球最大的全工业产业链自进化、高效统一的举国体制,是底牌。

还有什么好的行业值得大家深入观察?我说两个行业——

第一个,是5G。目前,美国已经彻底加入5G的争夺,这个行业的引爆点已炸响,大家都没有退路,只能倾国力而竞争,倾国力而赛跑,这个领域必将诞生最多的股票漂亮50;

第二个,是大消费。经济周期对大消费影响,远远小于其他行业,值得稳中求进者参考。消费分为必需消费和可选消费,目前后者风险较大,而前者,尤其是前者中的食品饮料,发展最为可靠。好,需要美酒庆祝,不好,借酒也可消愁,里外逢源的好国粹。

2019,是非常重要的中国资本市场大机会起点,是直接金融市场的一次大翻身机会。当前,确实有压力,但是,矛盾的主要方向还是前进,并不是后退。卖出所有股票观望,只能让你对后续的发展麻木不仁,不如留在车上,观察形势,始终保持一定仓位,坚定在最科技的5G行业和最稳定的食品饮料行业多看基本面,一直等到再次反转的机会。

没有普通人因为投资债券而翻身,没有机构投资人靠做空市场而长期兴盛,没有一个国家能在缺乏强健股市的支撑下却能稳定、可靠发展。我们仍然信任2019股市的大机会。

2400+不会回来,3300点-的年内高点并不是一年高点。拭目以待!

什么时候股市入场的最佳时机,决定你下一轮牛市的身家

20年100倍,怎么来实现?人生财富的积累,是有几个过程的,熟悉职场定律的人会非常的清楚。个人财富的增长不会是一条平滑的曲线,而是一个阶梯型的上涨。

比如,有一段时间,甚至几年的时间,你的薪资没什么太大的明显的变化。但,当你能力积累的足够,一旦有机会跳槽或者升职的时候,你的薪水可能会出现几倍的上涨。然后可能再过一段时间,再由新的机会让你大幅加薪。

说到这里,说的不是职场的事儿,而是投资的事儿。在股市当中,财富的增长也会呈现出阶梯型,而不是一条平滑的曲线。而中间你所要做的事儿就是尽量让你的本金不受到损失。

保护本金,这是巴菲特的最大信条。因为他非常清楚本金意味着什么,意味着在下次的机会当中所能带来几倍甚至十几倍的财富。

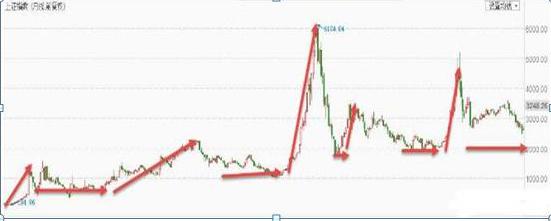

我们来看一下,在股市中藏着多少财富。只遵循一个纪律。在牛市里操作,在熊市里休息。从1996年开始来计算一下,我们得到什么?

这是上证指数的月线,所以,别担心看懂或者看不懂,我们再做一个更严苛一点的假设。那就是只抓到了牛市的80%。剩下的20%我们放过了。

1996年1月到2001年6月,指数涨幅300%,计80%,2.4.

2005年6月到2007年10月,指数涨幅460%,计80%,3.68.

2008年11月到2009年7月,指数涨幅97%,计80%,0.76.

2014年5月到2015年6月,指数涨幅160%,计80%,1.28.

最终,从1996年投资,我们的收益会是63倍。如果不按照80%计算,结果是114倍。

这是平均的收益,再做一个假设,熊市期间我们存了银行的定期,年化3%利率(有高有低,以较低的计算)。结果会变成154倍。20年的时间,资产增长154倍,大约年化是27%左右。这相当于是一个巴菲特。

所以,最简单方法,牛市满仓炒股,熊市到银行存钱。然后的结果是,你比巴菲特强。当然,这是理论上的结果。还需要有一点,你只需要比巴菲特的从业时间长,本金大,那么你就比巴菲特厉害。

写这段只想告诉各位,熊市啥都不做就比瞎折腾强,空仓你就是冠军。

接下来各位想问的一定是,现在是什么阶段,接下来应该怎么办。上边的东西记清楚了,那么你就知道了以后怎么办。现在我们需要认识清楚了。

熊市结束的时候就是多头入场的时候了。然后等到牛市的结束。所以,不需要什么能力,只需要知道什么时候是熊市结束,什么时候是牛市结束。今天,咱就来说,熊市结束的标准。

1、 熊市结束需要有足够的跌幅,从历史经验来看,A股的跌幅在40%-75%的区间当中,如果刚跌了30%,你就说熊市结束了,那就言之尚早了。

2、 熊市结束需要有足够的时间,A股最短的熊市是2008年的下跌,大约只有12个月的时间,而其他的时间往往有3-4年的时间。

3、 熊市的结束需要有"疯熊"特征,这个特征说的是最后的下跌。

前两个基本都达到了,就差第三个条件了,也就是说现在还没有熊市的结束的足够条件。而且按照之前的分析,如果沪市的成交金额大约萎缩到600亿左右,而且最好连续就说明市场足够恐慌了。

熊市收住手,牛市行大运。不要为自己在熊市里偶尔赚点小钱儿欣喜,一旦伤害到自己的本金请果断离场。

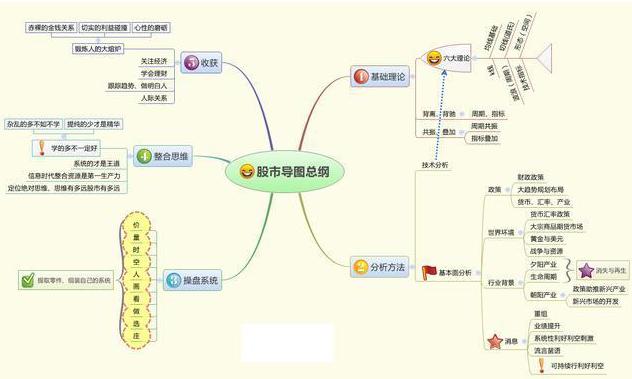

股市分析的思维导图

1、股市导图总纲

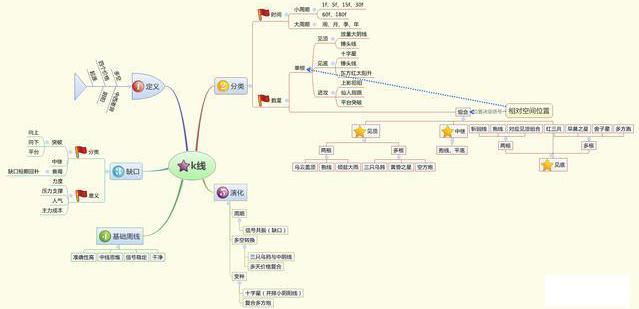

2、k线基础

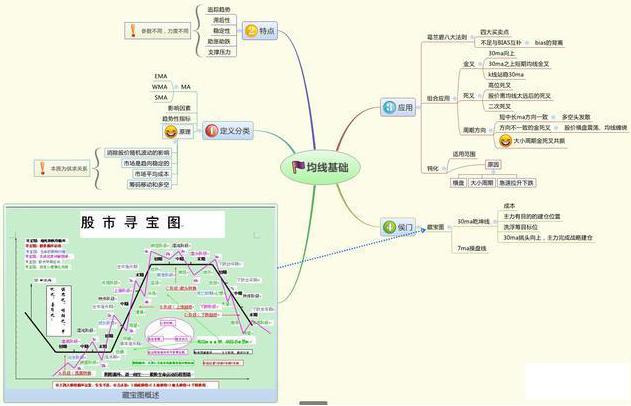

3、均线基础

4、切线基础

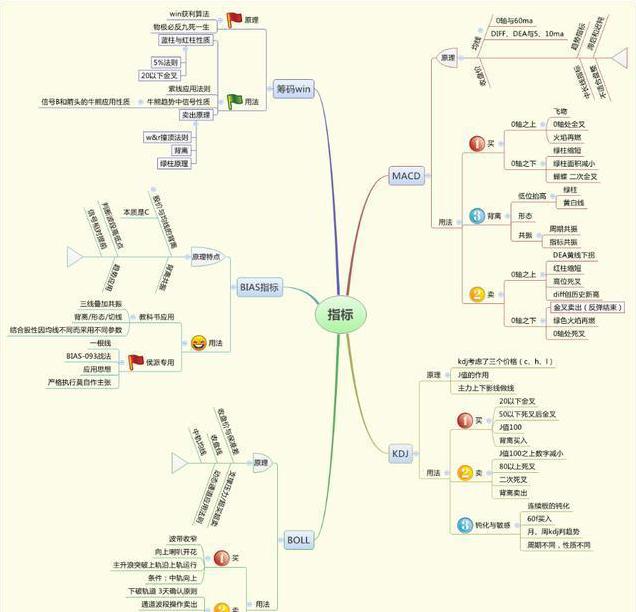

5、指标分析

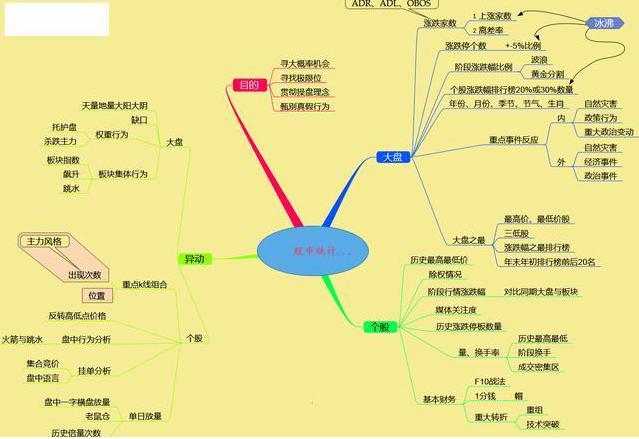

6、统计分析

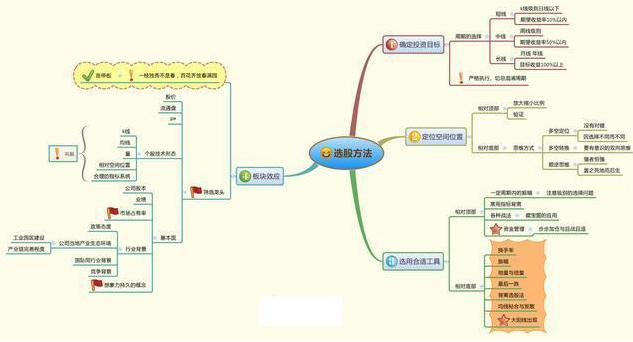

7、选股方法

8、板块轮动

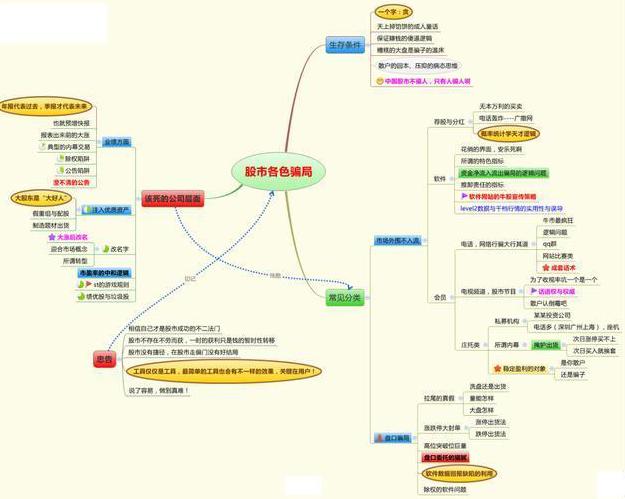

9、股市中的各色骗局

巴菲特的投资理念

巴菲特理财攻略一:尽量避免风险,保住本金

在巴菲特的投资名言中,最著名的无疑是这一条:“成功的秘诀有三条:第一,尽量避免风险,保住本金;第二,尽量避免风险,保住本金;第三,坚决牢记第一、第二条。”为了保证资金安全,巴菲特总是在市场最亢奋、投资人最贪婪的时刻保持清醒的头脑而激流勇退。1968年5月,当美国股市一片狂热的时候,巴菲特却认为已再也找不到有投资价值的股票了,他由此卖出了几乎所有的股票并解散了公司。结果在1969年6月,股市大跌渐渐演变成了股灾,到1970年5月,每种股票都比上年初下降了50%甚至更多。

巴菲特的稳健投资,绝不干“没有把握的事情”的策略使巴菲特逃避过一次次股灾,也使得机会来临时资本迅速增值。但很多投资者却在不清楚风险或自已没有足够的风险控制能力下贸然投资,又或者由于过于贪婪的缘故而失去了风险控制意识。麦塔软件认为在做任何投资之前,我们都应把风险因素放在第一位,并考虑一旦出现风险时我们的承受能力有多强,如此才能立于不败之地。

巴菲特理财攻略二:作一个长期投资者,而不是短期投资者或投机者

巴菲特的成功最主要的因素是他是一个长期投资者,而不是短期投资者或投机者。巴菲特从不追逐市场的短期利益,不因为一个企业的股票在短期内会大涨就去跟进,他会竭力避免被市场高估价值的企业。一旦决定投资,他基本上会长期持有。所以,即使他错过了上个世纪90年代末的网络热潮,但他也避免了网络泡沫破裂给无数投资者带来的巨额损失。

巴菲特有句名言:“投资者必须在设想他一生中的决策卡片仅能打20个孔的前提下行动。每当他作出一个新的投资决策时,他一生中能做的决策就少了一个。”在一个相对短的时期内,巴菲特也许并不是最出色的,但没有谁能像巴菲特一样长期比市场平均表现好。在巴菲特的赢利记录中可发现,他的资产总是呈现平稳增长而甚少出现暴涨的情况。1968年巴菲特创下了58.9%年收益聦嵞最高纪录,也是在这一年,巴菲特感到极为不安而解散公司隐退了。

巴菲特理财攻略三:把所有鸡蛋放在同一个篮子里,然后小心地看好

究竞应把鸡蛋集中放在一个篮子内还是分散放在多个篮子内,这种争论从来就没停止过也不会停止。这不过是两种不同的投资策略。从成本的角度来看,集中看管一个篮子总比看管多个篮子要容易,成本更低。但问题的关键是能否看管住唯一的一个篮子。巴菲特之所以有信心,是因为在作出投资决策前,他总是花上数个月、一年甚至几年的时间去考虑投资的合理性,他会长时间地翻看和跟踪投资对象的财务报表和有关资料。对于一些复杂的难以弄明白的公司他总是避而远之。只有在透彻了解所有细节后巴菲特才作出投资决定。

买卖股票的五大基本原则。

1、基本面原则。不论你买哪一种股票,最重要的前提工作是把握住目标股票的基本面情况,即面临的宏观环境、行业环境及自身的经营状况。如果目标股票的基本面不佳,谈把握买卖时机便没有太多意义,因为那将完全转变成一种没有规律可行的投机行为。

2、股票趋势原则。明确好基本面后,在买入股票之前,必须应对大盘的走势有个基础的判断。股票大盘究竟是在涨?还是在跌?一般来说,绝大多数股票都会随大盘走势运行,即大盘处于上升趋势时买入股票较易获利,在下跌趋势中买入难有生还。

3、底部原则。一般而言,中长线投资的股票最佳时机应在底部区域或股价刚突破底部上涨的初期,这大概是风险最小的时候。从可以从一些技术指标上来判断,如短期MACD指标突破长期MACD等。

4、强势股票原则。强者恒强,弱者恒弱,这是股票牛市行情的重要规律。按照这一规律,我们应当多参与强势市场而少参与或不参与弱势市场(即成交量低迷,关注度不高的市场)。此外,在同板块、同价位、已持有股票之间,应买入或增持强势股、领涨股。

5、题材原则。对于短期投资而言,若要在股市中获得更多的收益,关注政策题材、市场题材的炒作和题材的转换是非常重要的。尽管各类题材层出不穷、转换较快,但总体仍然会表现出相对的稳定性和规律性,只要能把握得当定会有丰厚的回报。当然,在具体操盘时,要保持题材信息的更新,把握好题材板块的轮动行情。

如果看不清图片或喜欢小编的文章,可关注公众号越声情报(ystz927),更多后市操作及股票技术分析方法等你来学习,干货源源不断!

声明:本内容由越声情报提供,不代表投资快报认可其投资观点。